那些昙花一现的灿烂,是爆炸的烟火;那一团耀眼的火焰,在燃烧着你和我。

◇

交易热情涌动,有些东西,真的回来了。

当前的A股,处于“两大谜底揭晓前的等待”。就要步入11月,财政政策、美国大选的谜底将逐步揭开。难以预料的不确定性事件,带来风险偏好的扰动,但交易热情仍然较高。

无论如何,一场气势磅礴的上涨,逆转了此前熊市的烙印。冷静下来,过去的投资思维不得不做一些切换了,有些线索也正在慢慢显现。

考虑到本轮做多资金的期许:

既要当下、要现在——注重性价比与逻辑的落地;

还要预期、要未来——顺应时代浪潮与主流叙事。

最终我们影影绰绰看到:

芯片这个既有当下、有性价比和逻辑,又有预期,有浪潮推涌和叙事的板块,正在穿越分歧,一步步向我们走来,每一步都凝聚着更多的共识。

从“疯牛”开始

一场股市上涨的“持久战”

距离9月24日政策组合拳出台已经过去了一个多月。

A股市场先是经历了天量成交的“史诗级大涨”,国庆节后,从大幅回撤到回暖震荡,追高和兑现情绪在持续交锋,基本符合急涨之后进入博弈阶段的特征。

市场为何略显纠结?

一方面市场整体资金格局不支持指数短期再上台阶,震荡分化是大概率;另一方面是投资者获利后风险偏好很高,交易需求较强,因此催生出了大量的题材交易机会,可以看到多只短期资金驱动的主题股动辄百亿成交额,少数资金体验会很好。

但是基于资金博弈的收益,总量层面永远是零和的,也意味着参与的难度很高,另外主题交易的基础是很高的风险偏好、交投情绪;而风险偏好具有均值回归特征,10月以来正在从高点缓慢震荡回落中,目前处于高位,一旦后续风险偏好下降,上述资金推动的涨幅大概率会面临短期收敛风险,需注意交易节奏。

当前市场怎么看?怎么办?整体来看,市场交易主线仍是增量政策预期,以及9月底以来政策效果的验证。越到政策答案揭晓的时刻,市场上的干扰信息往往越多,相应地也就越考验投资者的耐心与定力。

在经过初期的普涨修复之后,大概率进入震荡“持久战”阶段,也即“分歧出主线”。在这样的市场中,聚焦波动仅仅是技术分析,而更为关键的是战略选择。震荡期的意义,不在于短期涨跌,在于立足中期的结构调整。

看向什么方向呢?在一场股市上涨的“持久战”中,更宏大的叙事将会有更强的进攻性,我们需要聚焦更纯粹的诗和远方。在成交量非常活跃的背景下,以“芯片”代表的兼具“中国核心资产”与“新质生产力”方向,就有望成为市场下一阶段主线。

谁将穿过分歧

一场迎着“卡脖子”的布局

喧闹之后回归冷静,优秀的投资人会客观接受宏观环境以及底层资产的真实变化,给出自己的应对,当前时点,芯片具备三大核心逻辑:

首先,基本面扎实,海内外向上周期共振,股市中很多东西抓不住,但基本面却可以抓住。

全球和中国半导体销售额均连续10个月实现同比正增长,且今年以来一直保持两位数同比增幅,8月全球半导体销售额创历史新高。在生态快速创新和高利润的大趋势下,全球半导体处于成长的大趋势中。

(数据来源:iFinD,数据区间:2021年1月-2024年8月)

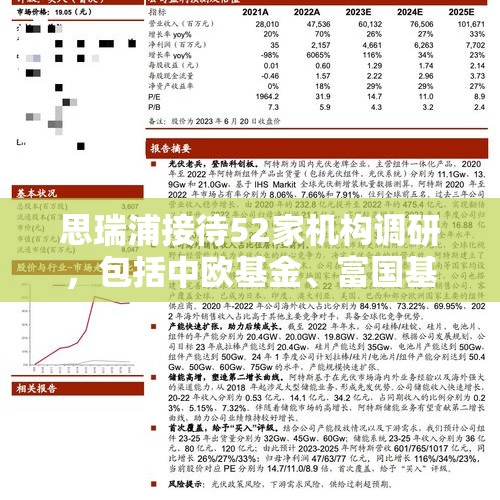

当下市场,芯片板块是基本面占优方向之一。10月17日,全球芯片代工龙头台积电公布了2024第三季度业绩,各项指标全线强于预期,台积电董事长魏哲家在同日召开的法人说明会上表示,预计公司全年营收将增长近30%,从情绪上点燃市场。(个股不构成推荐)

近日随着三季报披露的落幕,A股市场的整体业绩情况逐渐浮出水面。从行业角度来看,前三季度芯片半导体行业营收同比增速最高,达到20.7%,展现出强劲的增长动力;归母净利润方面,芯片半导体行业增速也较高,超过40%,二级市场上也理所应当受到了资金关注。(数据来源:Wind、金融界)

其次,国产替代需求旺盛,投资额屡创新高,一手现实,一手梦想。

随着AI发展,近期电子领域多款新品发布,华为秋季新品发布华为智慧屏产品V5Max110和智界R7等多款产品,芯片需求旺盛。

根据SEMI的预计,2025-2027年全球300mm晶圆厂设备支出将首次超过4000亿美元,其中中国将保持第一的地位,投资额超过1000亿美元。

当前,市场同时在交易确定性与预期,一手现实、一手梦想。一边是AI大模型带来的日益增长的算力需求,云厂商部署服务器,带动相关逻辑、存储芯片出货量大增;另一边是人工智能赛道代表着未来黑科技的新趋势,题材足够充满想象力。

因此也不难理解,以算力为核心驱动力的芯片板块,屡次成为科技成长行情中的核心品种。

最后,未来之光趋势已现,推进中国式现代化,科技要打头阵,产业升级之路满载坚韧与希望。

本月17日下午,总书记在考察合肥滨湖科学城时指出,推进中国式现代化,科学技术要打头阵,科技创新是必由之路…“人生能有几回搏”,放开手脚进行创新创造,为建设科技强国贡献智慧与力量。

这一指示为国内半导体和科技企业指明了发展方向,强调科技自立自强是推动行业前进的核心。这是一场大国博弈的时代背景下,关于技术自立自强、产业安全可控的深刻变革,只要这一逻辑延续,芯片半导体板块的投资价值便不会被轻易颠覆。

话说回来,每一轮上涨都是分歧叠加共识的上涨,每一轮牛市都是崭新的牛市。随着国内“一揽子增量政策”的发布,终端消费市场需求将得到进一步刺激,推动半导体产业链的需求增长,结合AI、智能手机和物联网等领域的持续需求上升,国内半导体行业将进入新一轮的上升周期。

谁终将穿过分歧?

能有几回搏

努力看见时势的贝塔

科技有多重要呢?当下科技已经是重要引擎,无论是货币政策,还是财政政策都在向科技倾斜。机会跟着资金走,资金跟着产业走,产业又要跟着政策走。发达市场科技板块已经大放异彩,一些人靠彼岸的科技股,熬过了漫长寒冬。

周期深处看,股票投资,找对阿尔法如同挖到金子,找对贝塔如同选准富矿。时势造英雄,任何阿尔法的伟大胜利,都是建立在正确的贝塔选择之上。

从07年工业制造时代的地产、有色、煤炭、钢铁、金融“五朵金花”,到15年移动互联网时代的TMT、互联网+,到19年消费升级逻辑演绎下长坡厚雪的白酒医药,再到20年“碳达峰、碳中和”下新能源的崛起,所有的赛道牛股都从时代的浪潮中脱颖而出。

国产芯片行业的投资主线是“自主可控”、解决“卡脖子”问题,只要这一逻辑延续,芯片半导体板块的投资价值不会被轻易颠覆,长期就有空间。

时下已不是当年,自媒体火爆的今日,以前需要走很久的路,现在走的很快,似乎连街头的卖菜大妈都感受到不一样,他们也都知道,芯片是国家目前最重要的研发方向之一。

是啊,放眼全球欧美的各种制裁导致全球产业链问题不断,世界经济形势趋于严峻复杂,在全球供应链割裂的背景下,身处百年未有之大变局中,基于宏观局势和政策取向推测,“国家安全”、自主可控、高端制造可能正是当下时代的贝塔。

当然,当市场越来越多的声音提到“科技牛”时,我们就需要冷静下来,思考行业存在的风险。目前来看,半导体板块的顾虑或有以下三点:韩国半导体出口放缓、短期投入大于需求、国产替代仍任重道远,与国际差距较大。

因而,在风险偏好匹配的大原则下,对于芯片这样的板块,或许控制仓位+指数化布局+定投/网格,更有可能带来具有爆发力的超额收益。

◇

暗流涌动下,潮水的方向在改变,但终局或不会那么早出现。谁又能否认,中国芯片板块新一轮的造富之路,或许正在开启。

此后潮水换了个方向,奔流而去,而在历史的当下,我们都只能模糊地感知到清蘋之末的微微颤动。

风险提示

本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。

还没有评论,来说两句吧...