大家好,今天小编关注到一个比较有意思的话题,就是关于大额存单进入1时代的问题,于是小编就整理了1个相关介绍大额存单进入1时代的解答,让我们一起看看吧。

五月国债又发行了,大家会买么?

2019年5月6日,财政部发布公告:将于5月的10日~19日,发行2019年第三、四期储蓄国债,最大发行总额500亿元。其中,第三期,期限3年,票面利率4.00%,最大发行额300亿元;第四期,期限5年,票面年利率4.27%,最大发行额200亿元。

其实这个并没有什么大惊小怪的,因为储蓄式国债的发行期限历年来基本都是固定的,发行时间都是每年3月到11月,每月的10-19日之间,所以五月份发行国债属于国家正常的行为,并非什么特例。

什么是国债?

任何产品在投资之前,你都要对他现有一个基本的了解,才能决定买不买?因此我们先来说说国债是什么?顾名思义,国债就是国家的债务。我们知道国家的发展(特别是基建)投资是非常大的,但是国家每年的财政收入是有限的,财政收入无法满足各类投资所需,这时候要嘛停止工程(显然不可能,时间就是金钱),要嘛就只能发币或者举债,但是发币容易引起通胀,所以最后主要还是靠举债来完成,这就是国债。国债是以政府的信用作为背书的,所以是安全性最高的投资产品,比银行存款还高。

要不要买?

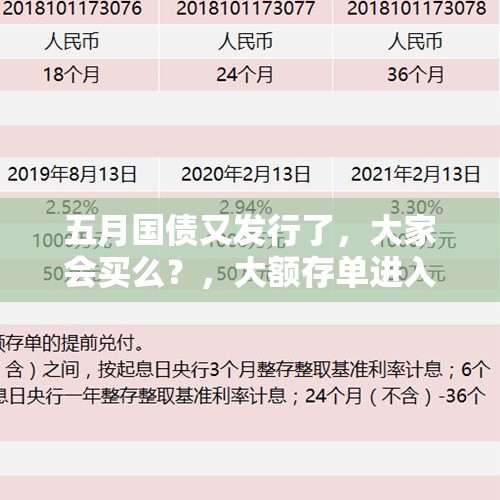

国债3年期的票面利率4.00%、5年期的票面年利率4.27%,这个收益率与四大行的大额存单利率差不多,略高于四大行的普通定期存款利率。如果说你的资金量足够存大额存单,那么不建议购买国债,因为大额存单有靠档计息的功能,流动性远高于国债。

如果你的资金尚不到大额存单的起存点,你又不信赖其他小银行,只选择四大行,那么可以适当投资国债,一则国债的利率高于四大行普通定期存款的利率,二则国债超六个月的提前支取损失比四大行的普通定期提前支取的损失小(普通定期提前支取只能按照活期计息)。

如何购买?

购买国债最为便捷的方式为银行,特别是四大行,因为国债的主要承销行为四大行,承销占比基本在60%以上,其余的银行承销比例都很低。既可以在银行的网点购买,也可以登录银行的官网购买。

2019年4月份,我们国债试行了一个月随到随买的政策。试行效果不错,受到了大家欢迎。

国家也对国债的发行做了适度调整,5月6日财政部发布了《国债业务公告2019年第1号》

发行2019年第3期和第4期储蓄式国债(凭证式)。第3期是三年期国债,票面利率4%,最高发行额300亿元,比以前200亿元提升了100亿。

第4期是5年期国债,票面利率4.27%,最高发行额200亿元。

其实国债的优势很多,值得普通中小型投资者购买。

第一,利率非常高。三年期储蓄国债的票面利率是4%,而三年期整存整取国家基准利率是2.75%。各大银行在吸引储蓄存款的时候,也只不过在基准利率上上浮20~30%,也就能够达到3.3~3.575%,还是比国债利率低的。

第二,起点非常低。相关储蓄国债是通过国债承销团的银行网点向个人发行,最低面值100元,基本上所有人都买得起。银行大额存单利率能够达到4%左右,但是大额存单的起点高达20万元。

第三,支付更灵活。银行存款是整存整取,储蓄国债是按年付息。储蓄国债可以办理提前兑现,而且其兑现利息的方式也非常灵活,根据持有的时间支付的利息会不断提升。而定期存款如果提前提取,一般是会按照活期计算利息。

所以,国债有这么多优点,很多老人都喜欢去购买。

我们可以在相关银行网上银行通过国债账户进行购买,也可以去银行网点排队购买。不过值得提醒的是,到期应当及时兑付,超期不支付利息。

喜欢债券投资的朋友,储蓄国债是不错的选择,不仅安全性非常高,而且利率往往高于同期定期存款利率,但因为每期发行量较小,而且这次的储蓄国债两期都是凭证式国债,只能到银行柜台购买,因此能否买到还是另一回事。

国债是财政部代表国家发行的社会借款凭证,投资者为债权人,国家是债务人,因此有国家信用保证,保本保息固定期限,固定利率,虽然不在存款保险条例保护范围之内,但由于国家信用是最高信用,因此安全性远远高于银行存款,且没有偿付限额。目前我国经济总体运行平稳,正在由高速发展向高质量发展转变,负债率在国际警戒线以下,GDP总量位居世界第二,有充裕的到期偿债能力,投资者完全可以放心购买。

储蓄国债为什么不容易购买成功?一是每次发行量不大,这次发行的第三期总量只有300亿,3年期利率4%;第四期200亿,5年期利率4.27%。总共发行500亿,除机构投资者份额外,分散到全国20多家商业银行,平均每家承销应该不到20亿,再分散到各网点,也就更少了;第二,销售时间短,从5月10日到19日只有10天时间,有些人因为资金没有及时安排过来,也会错过机会;第三,本次发行的是凭证式储蓄国债,因为需要纸质凭证,故无法使用手机银行购买,只能到柜台排队购买,这给很多年轻朋友带来了困扰,哪有时间和大爷大妈拼啊!

储蓄国债综合性价比略输同期大额存单,但低门槛更适合大众投资者。就3年期而言,票面利率仅4%,而3年期大额存单国有银行和股份制银行利率在4.07-4.18%区间,普遍高于3年期国债利率,而城商行和农商行等地方性小银行3年期大额存单利率一般上浮55%,达到4.2625%,提前支取同样靠档计算利息,且提前支取没有手续费,储蓄国债提前支取手续费0.1%,且持有不超过6个月的不计利息。

5年储蓄国债票面利率虽然达到4.27%,但与小银行的3年期大额存单利率4.2625%基本持平,但提前支取同样支付手续费0.1%,且因时间跨度太长,流动性表现还是相对较弱的。因此,储蓄国债投资更适合于投资金额20万以下,且几乎没有流动性(经商创业或大宗采购等)需求的中小投资者,尤其是老年客户朋友。但与上次发行的地方债相比还是很划算的,虽然5年期地方债是每年付息,但利率只有3.31%,且地方信用肯定不如国家信用等级高,持有期间价值还要受到市场行情波动影响(目前大部分低于发行原价),抢先尝鲜的投资者还是有些后悔。在没有充分了解债券投资常识的情况下,贸然投资难免交学费。

到此,以上就是小编对于大额存单进入1时代的问题就介绍到这了,希望介绍关于大额存单进入1时代的1点解答对大家有用。

还没有评论,来说两句吧...