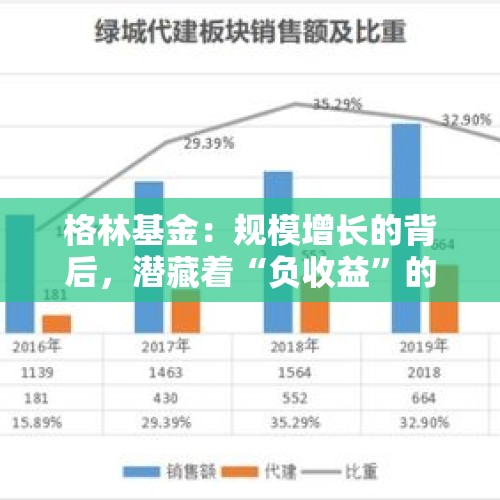

格林基金,这家由房地产背景的河南省安融房地产开发有限公司100%控股的公募基金公司,近年来资产管理规模实现了显著增长。截至2024年9月30日,其管理总规模达到255.7亿元,较2021年同期增长了56.77%。然而,规模的扩张并未带来业绩的同步提升,部分固收产品频现负收益,这引发了市场对其投资能力和未来发展的担忧。

格林基金的规模增长主要依赖于债券型基金,目前债基占比高达95.60%。这种结构单一的现状,使得公司在面对债市波动时,风险承受能力相对脆弱。同时,部分产品的负收益也暴露出公司在固定收益投资领域的不足。这种“重规模、轻业绩”的发展模式,值得格林基金管理层深思。

以“格林鑫悦一年持有期混合A(011775)”为例,这只规模仅0.73亿元的混合型基金,自成立以来表现不佳,近三年回报为负。在债市整体向好的背景下,该基金不仅未能跑赢基准,甚至跑输沪深300指数,令人费解。近期,该基金增聘了一位此前并无公募基金管理经验的新基金经理王毕功,这更增添了投资者对其未来业绩的担忧,也凸显了格林基金人才储备和培养机制的不足。

明星基金经理业绩堪忧,格林基金的“人才荒”?

格林基金的基金经理团队规模较小,仅有13人,人均管理规模远低于行业平均水平。其中,前四名基金经理管理的规模占比高达94.66%,公司对少数基金经理的依赖程度过高。这种“头重脚轻”的局面,一旦核心基金经理出现变动,将对公司整体业绩造成较大冲击。

值得关注的是,格林基金管理规模最大的基金经理柳杨,其管理的产品业绩表现并不理想。以其管理的“格林泓景A(010837)”为例,这只规模近20亿元的混合债券型二级基金,在其任职期间回报率接近-5%。此外,柳杨管理的其他几只偏债型基金产品也出现了负收益的情况,这与其固定收益部总监的身份形成了鲜明对比,也与其管理规模第一的地位不相匹配。

柳杨管理的产品不仅收益率低,回撤也较大,部分产品回撤幅度甚至高达15%。这反映出其在风险控制方面的不足,也使得投资者对其投资能力产生质疑。对于格林基金而言,明星基金经理的业绩不佳,不仅会影响投资者信心,也会制约公司未来的发展。

从房地产到金融:格林集团的转型之路任重道远

格林基金的控股股东河南省安融房地产开发有限公司,隶属于格林集团。该集团由王拴红创立,业务涵盖期货、房地产、保险中介、资产管理等多个领域。从房地产跨界到金融,格林集团的转型之路充满了挑战。

格林基金作为格林集团进军金融领域的重要布局,其发展速度相对缓慢。尽管近年来资产管理规模有所增长,但其行业排名长期处于中下游水平。这与格林集团其他业务板块的发展速度相比,显得有些逊色。

格林基金目前的发展模式过于依赖债券型基金,这种结构单一的现状,容易受到市场波动的影响。同时,基金经理团队规模小、经验不足、流动性较高,也制约了公司的发展。格林集团需要加大对格林基金的投入,引进和培养更多优秀的基金经理,优化产品结构,提升投资能力,才能在竞争激烈的公募基金市场中站稳脚跟,实现其金融转型的目标。

本文源自金融界

还没有评论,来说两句吧...